« L’IFI frappe tout l’immobilier mais rien que l’immobilier », d’où l’existence de règles strictes quant à la déductibilité des dettes.

En effet, le législateur a prévu des règles anti-abus pour les dettes contractées par le redevable d’une part et pour le passif social des sociétés d’autre part.

Concrètement, ce sont la qualification, l’objet et les modalités de remboursement de ces dettes qui vont déterminer leur déductibilité.

I. Le passif personnel du redevable

Conditions générales de déductibilité

Pour être déductibles de l’IFI, les dettes doivent être :

- existantes au 1er janvier de l’année d’imposition,

- afférentes à des actifs imposables,

- contractées par un membre du foyer fiscal IFI du redevable et effectivement supportées par lui.

Ces dettes sont déductibles à proportion de la fraction de leur valeur imposable : une dépense affectée à un actif totalement exonéré ou non imposable (cf. Bulletin IFI volet 1) n’est donc jamais déductible.

Les dettes relatives à la résidence principale du redevable connaissent une exception : elles sont entièrement déductibles – sans pouvoir toutefois excéder la valeur imposable de la résidence elle-même – alors même que la valeur vénale de ce bien bénéficie d’un abattement légal de 30 %.

Enfin, pour être déductibles, les dettes doivent être relatives à certaines dépenses, telles que :

- dépenses d’acquisition,

- dépenses de réparation, d’entretien et d’amélioration,

- dépenses de (re)construction, d’agrandissement,

- les impositions dues à raison des propriétés, autres que celles incombant à l’occupant.

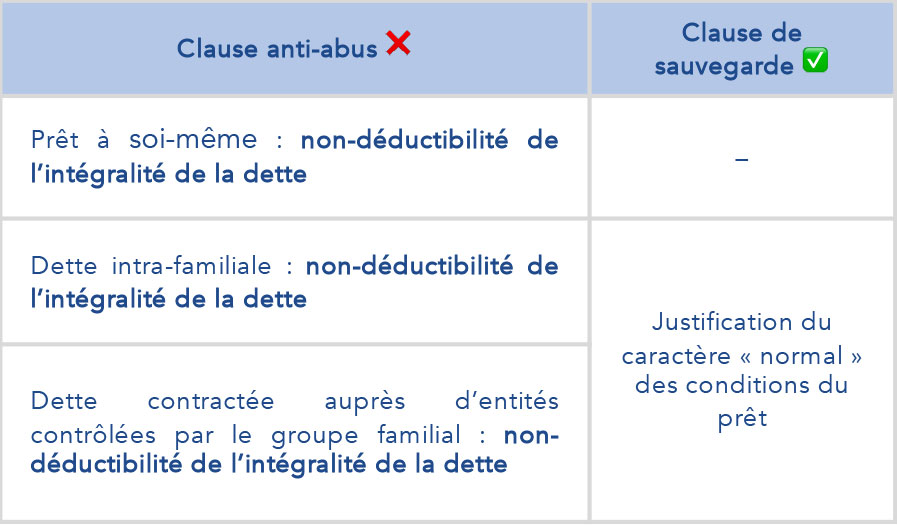

Le législateur a néanmoins prévu des limites de déduction pour certaines dettes : ce sont les « clauses anti-abus ». Pour certaines d’entre elles, le contribuable peut prouver la déductibilité de la dette : ce sont les « clauses de sauvegarde ».

Exceptions à la déductibilité

Déductibilité limitée pour certaines dettes

Les prêts in fine ou sans terme sont déductibles, chaque année, à hauteur du montant de l’emprunt diminué de la fraction suivante :

(emprunt x nombre d’années écoulées depuis le versement du prêt in fine)

————————————————

nombre d’années total de l’emprunt

Ou

montant de l’emprunt – 1/20 ème de ce montant par année écoulée depuis le versement du prêt sans terme

Nota bene : un plafond général de déduction du passif personnel a également été mis en place (cf. Les précisions infra).

II. Le passif social du redevable

Conditions générales de déductibilité

En principe, n’est imposée que la fraction de la valeur des titres représentative d’actifs imposables. Or, pour déterminer cette fraction, il convient de valoriser les titres de la société en tenant compte des dettes de la société.

Dès lors, contrairement au passif personnel du redevable, le passif social est par principe déductible lors de la valorisation des titres sociaux et ce, peu importe la nature des actifs qu’il a permis de financer (actifs immobiliers imposables ou non).

Exemple d’une société dont le bilan est composé de :

- Actif :

- Immeuble : 400 k€

- Actifs financiers : 400 k€

- Passif :

- Capital : 400 k€

- Emprunts : 400 k€

Valeur économique de la société : 400 k€.

Assiette IFI : 200k [(400k / 800k) * 400k] et ce, que le passif ait permis de financer l’immeuble ou les actifs financiers.

En l’absence d’actifs financiers ou de prêt, l’assiette IFI serait de 400 k€.

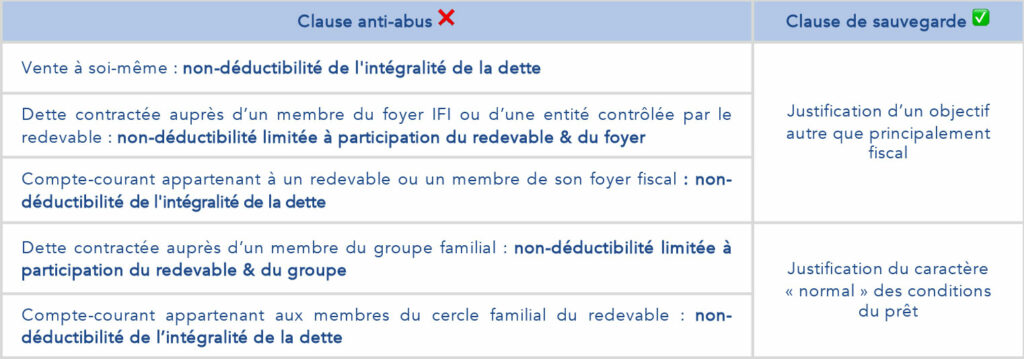

Le législateur a encadré la prise en compte des dettes sociales relatives à un actif imposable par des clauses anti-abus les rendant non-déductibles dans certaines situations. En revanche, lorsqu’une société réalise des dépenses relatives à un actif non-imposable, aucune clause anti-abus n’en limite la déductibilité.

Exceptions à la déductibilité

Déductibilité limitée pour certaines dettes

Les CCA sont déductibles sous les mêmes réserves que les prêts in fine ou sans terme cités supra, sauf dans le cas où ce CCA finance :

- Le remboursement d’un emprunt bancaire ayant financé l’acquisition d’un actif imposable ;

- Des actifs autres qu’immobiliers ;

- L’affectation du résultat bénéficiaire de la société.

Quelques précisions

Plafonnement du passif personnel du redevable

Au-delà de 5 millions d’euros de valeur vénale du patrimoine imposable, la prise en compte des dettes déductibles correspondantes peut être limitée de moitié pour leur fraction dépassant 60 % de cet actif brut.

Ne sont pas retenues pour le calcul du plafonnement les dettes dont le redevable justifie qu’elles n’ont pas été contractées dans un objectif principalement fiscal. De telles dettes sont donc déductibles dans les conditions de droit commun.

Obligation d’information des sociétés (CGI, Ann. III, art. 313 BQ quater)

En cas de souscription d’une dette non déductible, la société devra renseigner les redevables sur :

- la valeur de chaque titre et leur nombre qui composent son capital ;

- la valeur vénale des biens et droits immobiliers imposables détenus directement ou indirectement ;

- la valeur vénale de l’ensemble des actifs.

Abréviations

- IFI : Impôt sur la fortune immobilière

- CGI : Code général des impôts

- CCA : Compte courant d’associé